矽光子技術不僅是提升速度與功耗的優化,更重塑了半導體產業的合作模式。從晶圓代工到光模組、封裝測試,一條全新的、高附加價值的矽光供應鏈正迅速成形,成為科技巨頭和臺廠共同搶奪的藍海商機。

光通訊技術在半導體上的應用,正逐漸從技術實驗走向商業化。根據多家市場研究機構,矽光子市場預計在2030年突破百億美元規模,2024–2030年的年複合成長率(CAGR)超過20%。驅動力主要來自AI/HPC資料中心、5G/6G通訊,以及車用電子的三大領域。

解構:從垂直整合到跨界協作

過去的光通訊產業鏈,以相對清晰的分工為特色。光學元件公司專注於雷射、探測器與調變器的開發,而系統廠商則負責模組與設備整合。晶片、光模組與收發器之間透過標準介面相互連接,雖然維持了產業的靈活性與獨立性,但也隱含了多重瓶頸。

首先,在效能面,電子與光子分離設計導致資料傳輸必須跨越更多介面,增加了延遲與功耗,難以滿足AI與高效能運算(HPC)資料中心對於低延遲與超高頻寬的迫切需求。其次,在系統佈局上,傳統光模組以插拔形式安裝於伺服器或交換機機架,當雲端資料中心快速擴張、伺服器密度逐漸推向極限時,空間佔用成為顯著限制。再者,分離式供應鏈雖然能保持元件的模組化與彈性,但卻在封裝、測試、互連等環節產生重複性成本,使得整體解決方案價格居高不下。

| 圖一 : AI與高效能運算資料中心對於半導體晶片低延遲與超高頻寬具有迫切的需求。 |

|

這種供應鏈模式在2020年以前仍然能支撐5G前期建設與傳統網通設備的需求。然而,隨著AI大模型訓練規模倍數增長、HPC超級電腦擴張、以及雲端資料中心吞吐量激增,傳統光通訊的架構逐漸顯露出難以維持的缺口。

為了解決這些瓶頸,矽光子技術與共同封裝光學元件(Co-Packaged Optics, CPO)逐步走上舞臺。矽光子的關鍵價值,在於能將「電」與「光」真正融合。與傳統模組外插式設計不同,CPO將光學元件直接與ASIC、GPU或 CPU一同封裝進單一系統,形成更緊密的異質整合。

這種架構帶來三大層面的結構性轉變,包括:一、深度整合:由於光子電路與電子電路需在封裝階段同步設計,過去彼此界線分明的晶圓代工廠、光學元件製造商與封測廠,必須展開前所未有的跨界協作。二、封測廠角色的躍升:傳統封測廠僅處理後段製程,而在 CPO 模式下,它們必須肩負起精準光電對位、散熱管理以及系統級封裝等高難度工作,成為不可或缺的「光電整合者」。三、平臺合作模式的出現:由於設計、製程與封裝不再可單獨進行,單純的買賣關係逐漸被共同開發與長期合作所取代,產業鏈正逐步向「光電整合平臺」模式靠攏。

這樣的轉變不僅是供應鏈合作型態的演進,也對市場規模帶來實質的推動。根據Yole Intelligence與工研院(ITRI)資料顯示,全球矽光子市場產值在2023年已達到約45億美元,並有望在2030年突破150億美元,年複合成長率(CAGR)超過20%。

而推動這波成長的三大驅動力明確可見,像是AI與HPC資料中心的需求暴增,隨著模型參數規模從數十億提升至數千億,甚至邁向兆級,晶片間的資料傳輸壓力呈指數成長。傳統銅線互連難以支撐,使得矽光子成為突破頻寬瓶頸的最佳解方。

此外,加上5G/6G與邊緣運算的普及,新世代通訊需要大規模資料回傳與即時處理,矽光模組被廣泛應用於核心網路交換與基地臺背傳,進一步擴大市場需求。

至於車用與感測應用的興起也是重要的驅動力之一,自動駕駛車輛需依賴雷射雷達(LiDAR)與高頻寬車用乙太網,無人機與先進感測器網路也亟需低延遲、高效率的光電互連。這些新興領域正推動矽光技術邁向更廣泛的應用場景。

全球供應鏈中的商機

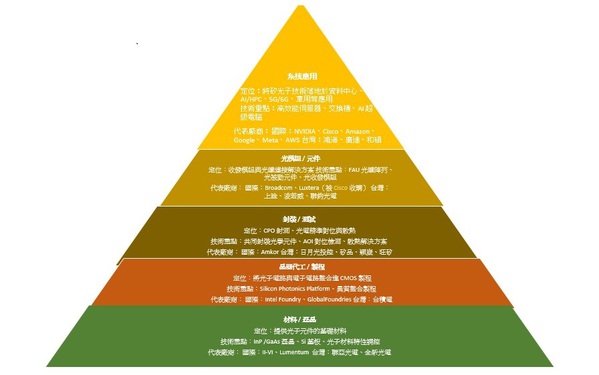

矽光子產業正快速成長,並推動全球供應鏈的重組。在這波技術演進中,臺灣憑藉半導體代工、先進封裝與光學元件的完整布局,正逐步成為不可或缺的戰略樞紐。無論是晶圓製造、光電元件,還是系統整合,臺灣都具備承接國際大單、並與科技巨頭深度合作的優勢。

晶圓代工與先進封裝主導:臺積電與日月光

在矽光子晶片製造方面,臺積電憑藉其成熟的CMOS製程與異質整合能力,臺積電能將光子元件與電子電路共同製造於矽基晶圓上,並透過CoWoS、InFO-LSI及COUPE封裝平臺,將光模組與ASIC、GPU封裝在同一載板中。這使得臺積電成為NVIDIA Rubin平臺與Broadcom高速交換器的主要合作對象,不僅確保效能最佳化,也讓其在CPO商機中獲得國際大單。

與晶圓製造並駕齊驅的,是日月光投控/矽品等封測廠。傳統封測著重於良率與成本控制,但在CPO架構下,封測廠需掌握光電對位、封裝散熱、光纖耦合精度等更高階技術。日月光已率先投入相關產線,具備大規模量產CPO的能力,地位由「後段加工者」躍升為「光電整合核心」。

此外,供應鏈的商機也延伸至設備與材料廠。如弘塑提供光學對位系統,志聖投入AOI光學檢測,旺矽與穎崴則在探針與測試卡領域扮演要角,共同構成臺灣「矽光測試生態鏈」。

光通訊與光元件供應:從材料到模組

在上游材料端,聯亞光電憑藉InP/GaAs磊晶片技術,掌握高速雷射二極體(LD)與光偵測器(PD)的核心能力,是全球少數能大規模量產InP磊晶的廠商之一。另一重要廠商全新光電則深耕砷化鎵/磷化銦材料,供應高速通訊所需的化合物半導體元件。

在光模組與連接領域,上詮科技專注於FAU光纖陣列單元,支撐高速光纖通道的可靠性;聯鈞光電則聚焦於光收發模組的封測,與臺灣伺服器大廠有緊密合作,逐步拓展至 CPO 領域。系統大廠如鴻海、廣達則扮演關鍵整合者,這些廠商將矽光子與伺服器平臺結合,推出整機架解決方案,進一步連結至國際雲端資料中心市場。

國際戰略布局

在國際市場中,NVIDIA與Broadcom是推動CPO規格化的雙引擎。NVIDIA的 Rubin平臺需倚賴大量CPO光模組,而Broadcom在交換器晶片上則全面導入矽光子互連。兩者的需求直接拉動臺灣代工與封測供應鏈出貨。

Intel Foundry Services亦加快釋出自家矽光平臺,不僅服務雲端客戶,更試圖鞏固在伺服器晶片領域的地位。Cisco、Meta、Google、AWS則持續投資自研光子積體電路(PIC),但同時仰賴臺灣廠商的封測與製造能量,以確保量產進度與供應穩定。

表一:矽光子產業供應鏈主要廠商分布

|

供應鏈層級

|

國際代表廠商

|

臺灣代表廠商

|

技術特色

|

|

晶圓/代工

|

Intel, GlobalFoundries

|

臺積電

|

CMOS 製程 + 矽光平臺

|

|

封裝/測試

|

Amkor

|

日月光、矽品、穎崴

|

CPO 封測、光電對位

|

|

光學材料/元件

|

Lumentum, II-VI

|

聯亞、全新

|

InP /GaAs 磊晶、雷射元件

|

|

光模組/連接

|

Broadcom, Luxtera

|

上詮、聯鈞

|

FAU、光收發模組、被動元件

|

|

系統應用

|

NVIDIA, Cisco, AWS

|

鴻海、廣達

|

伺服器與資料中心整合

|

(source:各家廠商;智動化製表 2025/09)

全球競合格局

從現今趨勢觀察可見美國、中國與歐洲皆將矽光子視為戰略技術,全球競合格局呈現出技術、政策與標準的三角平衡。美國憑藉Intel與NVIDIA的技術領先,穩居高端市場主導地位;中國則透過政策支持,推動華為、中興加快矽光模組研發,以降低對美國供應鏈的依賴。歐洲則專注於標準制定與跨國合作,如OIF(光互連論壇)與 CEN/CENELEC,試圖在產業規格上扮演「規範制定者」角色。

整體而言,矽光子市場正快速擴張,產業競局呈現「技術驅動、需求爆發、地緣政治推波助瀾」的多重態勢。這使得供應鏈呈現的不僅是商業競爭,更具有戰略意涵。

臺灣的角色與機會

在全球矽光子技術快速崛起的浪潮中,臺灣憑藉完整的半導體產業基礎與高度整合能力,正逐步站穩全球供應鏈的關鍵位置。這不僅是延伸過去數十年在晶圓代工與封裝測試上的優勢,更代表臺灣有機會在新世代光電整合的戰略產業中扮演核心角色。

首先,臺灣具備強大的半導體製造基礎。臺積電在先進製程與異質整合領域的全球領先地位,使其能夠為矽光子晶片量產提供高可靠度的代工平臺。同時,日月光在CPO封測的突破,讓臺灣成為全球少數能提供「從晶圓到封測」一站式解決方案的地區,這對光電融合的產業趨勢極具戰略意義。

其次,臺灣擁有扎實的光學元件實力。例如,聯亞光電在 InP/GaAs 等 III-V 材料上具備磊晶與雷射元件量產能力,光寶科技則持續在光通訊模組與元件設計上深化布局。這些企業填補了矽光子產業鏈中關鍵的光學元件拼圖,為臺灣在國際市場打開了更大的合作空間。

再者,臺灣的系統整合能量也不可忽視。鴻海與廣達等系統大廠,已經將矽光子技術實際導入伺服器與資料中心解決方案,並推動整機與機架級產品進入國際雲端供應鏈。這代表臺灣並非僅停留在零組件製造,而是具備由下游應用驅動的完整「從晶片到系統」生態鏈。

| 圖二 : 矽光子產業鏈產值分布圖(來源:各網站/整理:智動化;2025/09) |

|

放眼未來,臺灣在矽光市場的突破口將聚焦於兩大領域。一是光子積體電路(PIC),這是矽光子的核心技術,與臺灣既有的矽晶圓製程能力高度契合,能為國際客戶提供穩定量產支援。其二是CPO技術,這是下一代伺服器與交換機的發展趨勢,將光學元件與電子晶片共同封裝,大幅提升傳輸效率。這正好與臺灣封測廠的優勢相吻合,讓臺灣有望成為CPO技術的國際重鎮。

然而矽光市場發展也伴隨挑戰。CPO的高密度整合設計帶來嚴峻的散熱問題,需要創新的材料與冷卻解決方案;同時,光電共同封裝後的測試難度也大幅提高,對探針臺、測試卡與光電量測設備提出前所未有的要求。這些瓶頸若能突破,將為臺灣的測試設備商與材料廠創造龐大商機。

從長遠來看,矽光子技術的應用不僅侷限於資料中心。它正逐步向邊緣運算與 AI PC擴散,將高頻寬、低延遲的光互連帶到更小型、更普及的終端裝置,開啟新的消費性電子市場。同時,在車用與無人機光通訊領域,矽光子也有潛力成為自駕車雷射雷達與車聯網的核心,推動車用半導體市場的新藍海。

綜合來看,臺灣的優勢來自製造基礎、光學元件實力與系統整合能力三大支柱。若能善用既有的半導體生態系,並積極攻克散熱與測試的技術挑戰,臺灣不僅能在全球矽光供應鏈中維持關鍵地位,更有機會在未來成為驅動「光電融合世代」的核心推手。

結語

矽光子與CPO技術正加速改寫半導體產業的遊戲規則。高速化、低功耗與高密度整合已成為新一代運算與通訊的核心關鍵,不僅回應了AI與HPC爆炸式的頻寬需求,也為5G/6G、智慧醫療、自駕車與邊緣運算等應用鋪設新道路。這場技術轉折,讓光電融合不再停留於實驗室,而是成為全球供應鏈的戰略焦點。

未來,誰能率先攻克散熱、測試與大規模量產等瓶頸,就能夠有機會主導矽光市場的下一波浪潮。國際巨頭與新興勢力將在同一舞臺角力,市場的格局不再僅由單一產業定義,而是跨足晶圓、封裝、元件與應用的全方位競爭。矽光子不只是技術升級,更是一場由需求推動、由創新驅動的產業重構。當光與電真正無縫融合,將開啟一個全新的「矽光時代」。這不僅是半導體的進化,更可能是推動全球數位文明再躍升的臨界點。